Refleksje nad wynikami spółek – 1k17 cz.I

Przeglądam raporty kwartalne i w sumie można coś napisać, ale są to często bardziej krótkie myśli niż dokładna analiza. Więc zamiast wpisu dla danej spółki będą refleksje na wynikami uzupełniane przez kolejne dni.

Oczywiście trzeba mieć na uwadze, że to tylko krótka refleksja nad wynikami i do porządnej analizy potrzeba więcej czasu. A na większość tych spółek szkoda go tracić.

CALESCO, DYWILAN, S4E, EUROSNACK, ANALIZY, BVT, FLUID

CALESCO

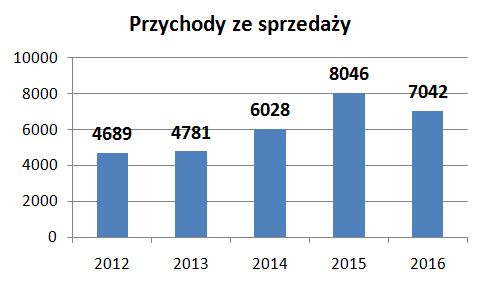

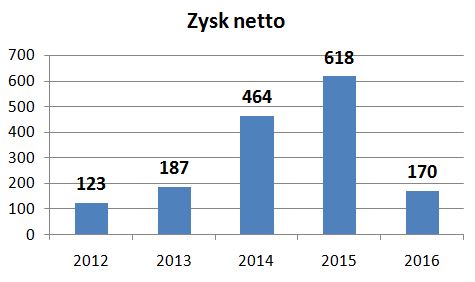

Firma zajmująca się montażem i serwisem kotłowni. Wszystko ładnie szło do 2015 roku – spółka się rozwijała, zwiększała sprzedaż i zyski oraz wypłacała dywidendy. Niestety 2016 rok popsuł ten trend.

był pochodną spadku przychodów w tym głównie braku rentownych zleceń na inwestycje co

wynikło z ogólnie z niskiej koniunktury na rynku w tym oczekiwania inwestorów na uruchomienie

dotacji z nowej perspektywy 2014 -2020.”

Jak widać w środkach unijnych nadzieja.

DYWILAN

Producent sztucznej trawy i wełnianych dywanów.

97,5% akcji ma rodzina Jakubiak, więc od razu odpada inwestycyjnie, bo płynność żadna.

Kapitalizacja 18,5 mln zł to efekt niskiej płynności, a nie wycena fundamentalna.

Spółka w 2016 roku zarobiła 252 tys. zł głównie dzięki dużej sprzedaży w IV kw.

Po tej sprzedaży pewnie pozostał wysoki poziom należności 3,8 mln zł, co może sugerować, że sprzedaż odbyła się z prawem zwrotu. Podbiło to wynik 2016, ale może odbić się czkawką obecnie.

I kw. spółka zaczyna od straty 260 tys. zł (2 x większej niż rok wcześniej) i -1,6 mln zł przepływów z działalności operacyjnej przez wzrost należności i zapasów.

Optymistycznie zapowiada „Wielkość planowanych dostaw w 2017 jest o 21% większa niż w roku 2016 roku.”

W raporcie rocznym optymistyczne zapowiedzi co do perspektyw w 2017 roku, szczególnie w segmencie traw, ale jak napisałem na wstępie temat zupełnie nie inwestycyjny.'

S4E

Usługi IT.

Przejęcie S4E przez ABC DATA na razie rewolucji nie zrobiło.

Przychody wprawdzie wzrosły w I kw. o blisko 20% do 38 mln zł, ale zysk wyszedł symboliczny 116 tys. zł – połowa mniej niż rok wcześniej.

Wyjaśnienie Zarządu: „Główne czynniki, które wpłynęły na osiągnięte wyniku to: pozytywna dynamika sprzedaży projektów z posiadanego portfolio produktowego, znaczące inwestycje w rozwój kompetencji inżynierów i konsultantów, znaczące inwestycje w rozwój nowych linii produktowych.”

Czas pokaże, czy te inwestycje w rozwój (czyli koszty) przełożą się na zyski.

EUROSNACK (link)

Producent słonych przekąsek i ciastek.

Podstawową działalnością Spółki EUROSNACK S.A. jest produkcja i sprzedaż biszkoptów oraz bezglutenowych chrupek kukurydzianych pod własnymi brandami, jak również realizacji kontraktów marek własnych dla dużych sieci handlowych (sprzedają do Biedronki).

W 2 połowie zakończona została rozbudowa zakładu produkcyjnego w Tarnowskich Górach.

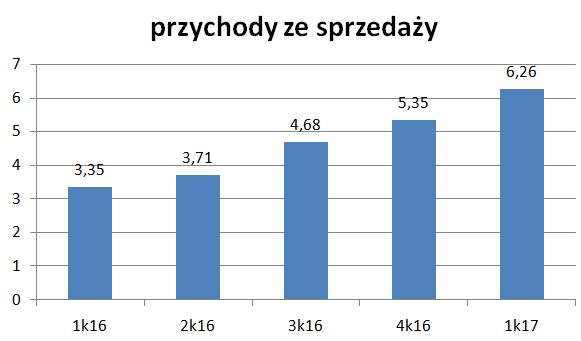

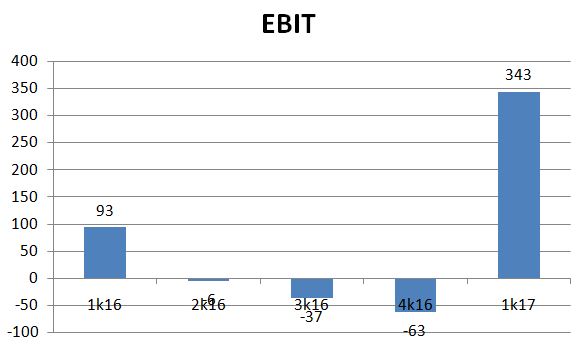

Spółka w ostatnich latach mocno zwiększyła sprzedaż. W 2016 roku było to 17 mln zł (+45% r/r). Jednak nie przełożyło się to na wyniki. Zysk netto zaledwie 96 tys. zł

Wysoki wzrost należności (do 4,5 mln zł) i ujemne przepływy operacyjne (-1,15 mln zł) wskazują, że współpraca z sieciami handlowymi wymusza długie terminy płatności.

W 2016 roku w celu zwiększenia kapitału były nowe emisje obejmowane po 0,22 zł za akcję.

I kw. był bardzo udany dla spółki. Przychody wyniosły 6,3 mln zł (+86% r/r) i pojawił się zysk netto 296 tys. zł. Spłata należności poprawiła płynności finansową.

Oby tak dalej.

Spółce w produkcji ciastek sprzyjają niskie ceny cukru i mocna złotówka.

Wycena jest wysoka ok. 15 mln zł, więc w cenie jest już znacząca poprawa i trudno po udanym jednym kwartale mówić o jakimś niedowartościowaniu.

BVT

Na początek napiszę, że nie jestem fanem tej spółki.

BVT zajmuje się głownie windykacją tzw. wierzytelności masowych czyli kar za jazdę na gapę. Co do zasady nie ma nic w tym złego, ale w internecie można znaleźć artykuły, że prowadzili windykację wierzytelności, które już się przedawniły doliczając wysokie koszty (link).

Cytat z załączonego artykułu: „ Rzecz w tym, że firmy windykacyjne żerują na braku wiedzy podróżnych”.

FLUID

Przyznam, że tu też jestem subiektywny. Ta spółka od zawsze mnie bawiła. To ciągłe ogłaszanie wspaniałych wizji i wołanie 'daj, daj, daj …” po kolejne pieniądze. I ta masa inwestorów ścierająca się na forach o FLUID. To jest właśnie urok NewConnect!

No więc po władowaniu kilkudziesięciu milionów w zakład produkcyjny ruszyli. Strasznego huku nie było, odpału na wynikach też nie, ale to i tak sukces, bo ja już przestałem wierzyć, że coś z tego wyjdzie.

W I kw. przychód 1,5 mln zł i nawet zysk 143 tys. zł.

Nie rozumiem tylko jak to możliwe, że w przepływach jest 1,6 mln zł amortyzacji, a w RZiS koszty wytworzenia to 880 tys. zł. Nawet jak doda się koszty ogólnego zarządu 491 tys. zł to razem wychodzi mniej.

Do przetrwania spółka potrzebowała kolejnych środków i wpływy z działalności finansowej wyniosły 1,2 mln zł.

Teraz trzeba się rozkręcić, bo do spłaty jest 30 mln zł zobowiązań.

Nad spółką wisi konieczność zwrotu dotacji do PARP w kwocie 5,17 mln zł + odsetki.

I trwa spór prawny z poprzednim wykonawcą zakładu.

Obecna kapitalizacja to 30 mln zł. Cóż, inwestycja dla optymistów.

dzięki OBS…

świetna robota…

Ja nie wiem co się dzieje, ale co OBS wrzuci jakaś spółkę to one potem walą do góry jak szalone. Ludzie nie kupujecie tego tak agresywnie dużą stopę wzrostu można na samym spread-zie uzyskać, ale jak Wy tak kupujecie to…

No chyba, że spółka jest wybitnie niedowartościowana, to wtedy przepraszam, ale coś mi się wydaje, że te kusy zbyt agresywnie idą do góry na małych obrotach.

Przesadzasz.

Ja w swoich analizach wskazuję konkretne czynniki, które wpływają na WYNIKI spółki i każdy sobie sam może je ocenić.

Możesz sobie zweryfikować, czy to się spełnia czy nie.

Ciekawy wyniki na mega plus pokazal MADKOM. Ciekawa bardzo spolka niestety zero obrotow. Co o niej myslisz?

Opisany

Co do BVT zerknijcie na wycene porownawcza obliczona przez biznesradar: ponad 5PLN! Aktualny kurs to tylko ok 50groszy. Na pewno powinna kosztowac wiecej.

Takie automatyczne wyceny porównawcze to raczej drobna wskazówka i nie warto bez analizy konkretnego przypadku się tym kierować.

Cena akcji w dużej mierze zależy od PROGNOZOWANYCH wyników, a nie przeszłych. Do tego dochodzi ocena płynności na giełdzie, wiarygodności i ryzyk.

My tu gadu gadu a BVT zgodnie z dzisiejszą informacją uzyskał wierzytelności na 14 baniek. Czy zmienia to Twój punkt widzenia co do tej spółki?

Nie. Nie lubię tej spółki. Subiektywne.